「生命保険はいらない気がする」「貯金や資産運用でまかなえるのではないか」と考えている方もいらっしゃるでしょう。

たしかに、資産状況によっては生命保険以外でカバーできるリスクもあります。

しかし、世帯主の死亡など経済的に大きな打撃がある事柄は、貯金や資産運用だけではまかなえません。

一概に「生命保険は不要」と決めつけるよりも、データをチェックしながら必要な保険を絞り込むことが大切です。

- 生命保険がいらないといわれる理由

- 生命保険の必要性に関するデータ

本記事では、生命保険が本当にいらないのか、加入率などのデータを参照しながら解説します。

記事を参考に、今の自分にとって生命保険は不要なのか結論を出してみてください。

※なお、本記事では生命保険を「民間企業が販売している死亡保険や医療保険などの総称」と定義します。

生命保険がいらないといわれる理由

「なぜ生命保険は不要と言われているのだろう」と悩んでいる方は、生命保険が不要とされる理由を確認してみましょう。

以下で紹介する3つの理由を参考に、生命保険不要論の背景をチェックしてみてください。

社会保障制度が充実しているから

生命保険が不要といわれる理由のひとつは、社会保障制度が充実している点です。

3割負担で受診できる公的医療保険や高額療養費制度など、医療費を抑えられる制度が充実しているため、生命保険が不要と考える方もいます。

会社員・公務員がケガなどで働けなくなったとき、休業4日目から労災保険として一定額を受け取れます。

年金制度なども用意しているため、「国の制度でまかなえる」「民間保険は不要」と考えている方が一定数いると理解しておきましょう。

貯金や資産運用でまかなえるケースがあるから

貯金や資産運用でまかなえると考えている方が多いのも、生命保険がいらないといわれる大きな理由です。

国が推奨しているNISAやiDeCoなど、これまでよりも資産運用を手軽にはじめられるようになったことから、「生命保険がなくてもいい」といわれるようになりました。

医療費のように「ほかのリスクと比較してかかる費用が少ない事象」は、貯金や資産運用でまかなえることもあります。

しかし、世帯主の死亡など「起きてしまったときに経済的に大きな打撃がある事象」に関しては、貯金や資産運用でまかなうのは危険です。

貯金や資産運用と生命保険をバランスよく活用し、家族が経済的に困窮しないような家計を作りましょう。

保険金を受け取る機会が少ないから

生命保険がいらないといわれる理由は、保険金を受け取る機会の少なさもひとつの要因です。

病気やケガ、死亡などの際にお金をもらえるケースがほとんどなので、「支払った保険料が返ってこないケースがあるのは損だ」と感じる方もいます。

基本的に生命保険は万が一のリスクに備えるものです。契約期間中健康であれば、払い損になる可能性があることを理解しておきましょう。

ただし保険会社は、支払った保険料の一部が返ってくる保険や、元本以上のお金を受け取れる可能性がある積立型保険も用意しています。

損を感じにくい保険もあるので、自分の要望にあった保険がないかコンサルタントに相談してみてください。

生命保険に入らないと後悔する?必要性をデータで確認

「生命保険はいらないだろう」と思いながらも、自分の考えに自信が持てない方もいらっしゃるでしょう。

ここでは、生命保険に加入している方がどれくらいいるのか、加入率や公的死亡保障に対する考えの統計を紹介します。

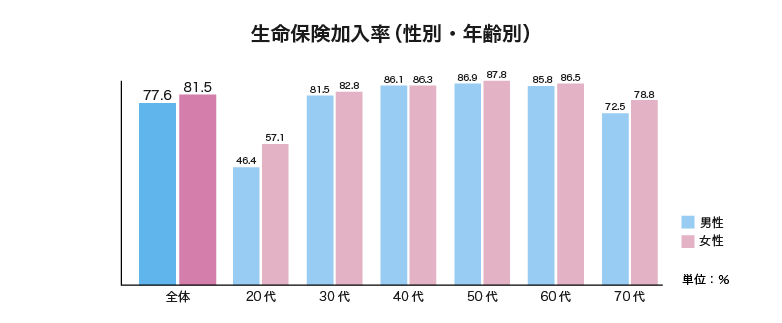

約8割が生命保険に加入している

生命保険文化センターの調査によると、全世代の約8割が生命保険(以下、死亡保険)に加入していました。

死亡保険を一切用意していない方は約2割と少数派です。

特に30代から60代の「子どもがいる世代」は80%〜90%と、いずれの世代も高水準です。

貯金が十分でない方や子どもがいる世帯主は、自分と遺された家族が生活できる分の死亡保険を用意すべきでしょう。

参照元:生命保険文化センター|生命保険に加入している人はどれくらい?

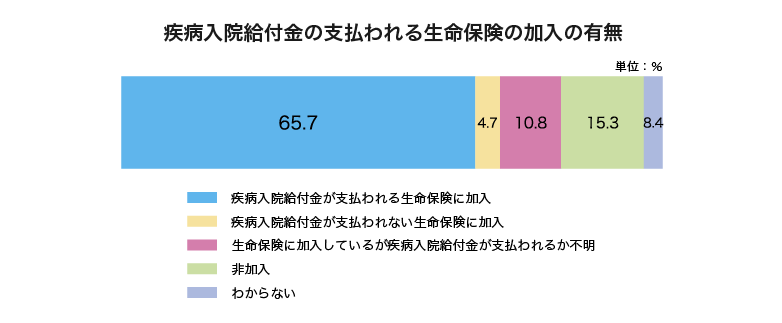

約6割が医療保険に加入している

生命保険文化センターの調査によると、約6割が医療保険を用意していることがわかりました。

仮に人口10,000名の町に住んでいたら、6,000人は医療保険に加入している計算です。

今の収入や資産状況をチェックして、万が一働けなくなったときに治療費や固定費を支払える余裕があるか確かめてみてください。

「どちらも支払えない」「治療費はなんとかなっても固定費が厳しい」という方は、貯金ができるまでの間だけ医療保険を用意しましょう。

参照元:生命保険文化センター|病気入院に備える生命保険の加入率は?

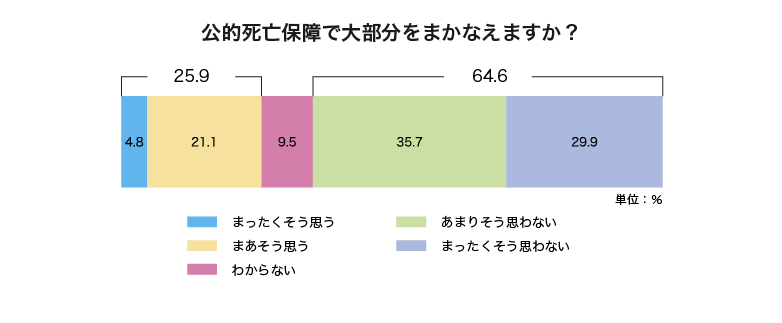

約6割が公的死亡保障でまかなえると思っていない

生命保険文化センターの調査によると、約6割が「公的死亡保障で備えられるとは思っていない」と考えていることがわかりました。

公的死亡保障とは遺族年金など、会社員や公務員の方が亡くなったときに年金形式でお金を受け取れる制度のことです。

遺族年金は基礎部分(年額81.6万円+子どもの有無による加算)と厚生年金部分(収入によって変動)に分かれています。

世帯主に万が一のことがあったとき、現状でいくらもらえるのか確認し、生活費が不足する場合は生命保険への加入を検討しましょう。

「計算が複雑でわからない」という場合は、保険見直しラボなどのコンサルタントに相談してみてください。

参照元:生命保険文化センター|万一の場合の不安に対してどう備えている?

参照元:日本年金機構|遺族基礎年金

生命保険の必要性が高い人

「生命保険に加入するのは毎月お金がかかるから抵抗がある」「でも、なんとなく必要な気がする」と悩んでいる方もいらっしゃるでしょう。

そこで以下では、生命保険の必要性が高い方の特徴を紹介します。

結婚して子どもを育てる予定・育てている世帯主

結婚して子どもを育てる予定、あるいは現在育てている世帯主には、生命保険が必要です。

教育資金を貯めたり、マイホームやマイカーを買ったりなど「大きなお金が必要なイベント」が待ち構えているため、万が一の保障を用意する必要があります。

子どもが生まれたばかりのときは、最も大きな生命保険を用意するのが基本です。

遺された家族が経済的に困窮しないよう、資産ができるまでの間は生命保険で備えてみてください。

「自分にあった生命保険がわからない」という方は、保険見直しラボなどの保険相談窓口で相談してみましょう。

収入が途絶えたら固定費を支払えない人

収入が途絶えたら固定費を支払えない方は、生命保険で備えましょう。

具体的には就業不能保険や医療保険など、「自分が生きているときに必要な保険」がおすすめです。

病気やケガで入院したときは、治療費だけでなく家賃や通信費などの固定費もかかります。

「公的保障制度が充実しているから」と思っていても、貯金が少ないと生活に必要なお金が支払えない可能性があります。

働けないときに貯金が底をついてしまい、カードローンやキャッシングでお金を借りないよう、生命保険を活用して緊急時に備えてください。

公的保障が手薄な自営業者・フリーランス

生命保険の必要性が高いのは、公的保障が手薄な自営業者やフリーランスです。

自営業者やフリーランスは労災保険や雇用保険がなく、仕事を休んでいるときの給料保障や失業したときの補てんがない状態で生活しています。

自分が働けなくなってしまったら貯金を切り崩す生活になるため、自分や家族の生活を守るためにも生命保険が必要です。

自営業者やフリーランスで生命保険に加入していない方は、保険見直しラボなどのコンサルタントに相談しながら、今必要な保険を用意してください。

自力では貯金ができない人

入ってきた給料をある分だけ使ってしまう方は、保険の必要性が高くなっています。

老後資金や子どもの教育資金などで苦労する可能性があるので、貯金として活用できる生命保険への加入がおすすめです。

個人年金保険や学資保険など、目的にあわせて貯金として活用できる方法があります。

保険料を払うだけで資産形成ができるため、貯金が苦手な方も将来困らずに済むでしょう。

生命保険の必要性が低い人

生命保険は将来のリスクに備えるための機能なので、備えるべきリスクが少ない方には不要です。

以下では生命保険の必要性が低い方の特徴を紹介するので、自分が当てはまっているか確かめてみてください。

独身・実家住みの人

独身や実家住みの方は、生命保険の必要性が低くなっています。

いずれの生活様式でも比較的固定費がかからず、万が一のときも貯金や資産運用で得たお金でまかなえる可能性があるからです。

自分に万が一のことがあっても家庭に経済的な負担がかからないので、高額な死亡保険を用意する必要もありません。

独身や実家住みの方は、現在の資産額を確認し、半年から1年ほどの生活費をまかなえるお金があるか確認してみましょう。

「自分の判断だけでは不安」という方は、保険相談窓口を活用して客観的な意見をもらうのもおすすめです。

十分な貯蓄がある人

どのような生活様式の方も、現時点で十分な貯蓄がある場合は生命保険は不要です。

生命保険は「万が一のときの経済的な損失」を備えるためのものなので、今保有している資産でカバーできる場合は加入する必要はありません。

万が一のときに備えられるお金がある方は、生命保険ではなく自分の趣味や資産運用に充てたほうがいいでしょう。

どれくらいの資金が必要かは、今かかっている固定費や将来の生活プランなどによて大きく異なります。

自分の生活費や子どもの教育資金、必要な老後資金の額を確認しながら、生命保険の必要性を確かめてみてください。

生命保険に加入するメリット

「お金に対して漠然とした不安を抱えている」「生命保険に加入するとどのような変化があるのだろう」と悩んでいる方もいらっしゃるでしょう。

そこで以下では、生命保険に加入するメリットを3つ紹介します。

自分に万が一のことがあっても家族の生活を支えられる

生命保険に加入するメリットは、自分に万が一のことがあっても家族の生活を支えられる点です。

死亡保険に加入した場合、数百万円から数億円の保険金を用意できるため、遺された家族が困窮せずに済みます。

生命保険は預貯金や資産運用とは違い、加入したらすぐに必要なお金を用意できます。

家族を養っている世帯主は死亡保険を中心に用意し、配偶者は医療保険や少額の死亡保険などを用意するといいでしょう。

収入や貯金に不安がある方は、気になるリスクにあわせて生命保険を用意してみてください。

働けない間の治療費や固定費を補てんできる

働けない間の治療費や固定費を補てんできる点も、生命保険に加入する大きなメリットです。

医療保険などの「生存中の保険」を活用すれば、働けない間の治療費や家賃、通信費などの固定費もカバーできます。

現時点で貯金が少ない方や固定費が高い方は、万が一のときに使い道が自由なお金を受け取れる生命保険の加入がおすすめです。

公的医療保険のような国の制度は、医療行為に対する「現物給付」が中心で、十分な現金を受け取れるわけではありません。

生命保険であれば使い道が自由なお金を受け取れるので、貯金が不足している方は生命保険で備えてみてください。

資産形成の手段として活用できる

生命保険のメリットは、資産形成の手段として活用できる点です。

学資保険や個人年金保険を活用すると、保険料を支払うだけで将来必要なお金を積み立てられます。

保険料を支払うだけで自動的に積み立てが進むため、自分の意思に左右されることなく確実に資産形成ができる点が魅力です。

また契約時点で利率が決まる商品が多く、相場の変動によって受取額が変わらない点もメリットです。

堅実にかつ楽に資産を積み立てたい方は、生命保険を活用してみてください。

生命保険に加入するデメリット

金融商品である以上、生命保険には一定のデメリットがあります。

以下で紹介するデメリットを参考に、メリットが上回るか確認してください。

毎月数千円から数万円の費用がかかる

保険である以上、毎月数千円から数万円の保険料がかかります。

倹約家や収入が少なく生活費がギリギリの方にとっては、毎月の保険料が負担に感じるでしょう。

転職や失業があると、保険を維持できない可能性があります。

生命保険への加入を検討している方は、月々の保険料が負担にならないような保険に加入しましょう。

保険料だけを気にしてしまうと十分なお金を受け取れない可能性があるので、保険見直しラボなどのコンサルタントに相談しながら、バランスのいい保険を見つけてください。

必ずしも保険が最適解とは限らない

生命保険のデメリットは、必ずしも保険が最適解とは限らない点です。

場合によっては、資産運用や現金預金のほうがいい選択となることもあります。

ニーズとおすすめの資産形成方法を紹介するので、自分自身がどのような方法を活用するか考えてみてください。

| ニーズの種類 | おすすめの方法 |

|

|

|

|

|

|

|

|

「自分では判断できない」という方は保険相談窓口を活用して、自分の目的にあった資産形成方法を探してみましょう。

生命保険の必要性を確かめたいなら保険相談窓口での相談がおすすめ

「今の自分に生命保険が必要か確かめたい」という方は、知識豊富なコンサルタントからアドバイスをもらえる保険相談窓口の利用がおすすめです。

以下で紹介する5社から、自分にあった保険相談窓口を見つけてください。

保険見直しラボ-PR-

- 業界平均12.1年のベテランコンサルタント

- 全店直営の運営

- 豪華なプレゼントを用意

保険見直しラボは、相談対応するコンサルタントがベテラン揃いな点が魅力です。

業界平均12.1年のベテランコンサルタントが在籍しているため、今の資産状況やライフプランから生命保険が必要か確かめてくれます。

同社は全店直営の運営です。どの地域で相談しても、取扱保険会社数やサービス内容が変わりません。

また相談を実施した方を対象に、マカロンや熟成豚などのプレゼントも用意しています。

知識豊富なコンサルタントに相談したい方は、保険見直しラボで相談してみてください。

| 取扱保険会社数 | 41社 全拠点直営で取扱数に差がない |

|

|---|---|---|

| 店舗数 | 60拠点以上 47都道府県の相談に対応 |

|

| 相談方法 |

|

|

参照元:保険見直しラボ公式サイト

保険クリニック-PR-

- 独自の資格制度

- 独自のシステムで保険の比較が可能

- 250以上の店舗展開

保険クリニックは、独自の資格制度である「マスター制度」によって相談員の知識が可視化されている点が魅力です。

保険以外にも家計や住宅ローン、介護などの資格を用意しているため、自分が気になる悩みに対して知識を有しているコンサルタントに相談してみましょう。

同社は「IQシステム」と呼ばれる独自の比較システムを用意しています。

気になる保険が見つかった際も、楽に比較できる点は大きなメリットとなるでしょう。

保険クリニックは250以上の店舗を展開しており、最寄りの店舗を見つけやすいところも魅力です。

気になる方は、以下の公式サイトで最寄りの店舗を見つけてください。

| 取扱保険会社数 | 約50社 直営店と加盟店で取扱数が異なる |

|

|---|---|---|

| 店舗数 | 277店舗 加盟店で店舗数を増やしている |

|

| 相談方法 |

|

|

参照元:保険クリニック公式サイト

保険ライフ-PR-

- 2,000名以上のFPと提携

- 最大50社の保険を比較

- ストップコール制度で担当者の交代が可能

保険ライフは2,000名以上のFPと提携していて、全国どこでも相談しやすい点が大きなポイントです。

近くに保険相談窓口がない方も、保険ライフであれば対面相談ができる可能性があります。

相談員によっては最大50社の保険を取り扱っています。多くの保険を比較したい方は、保険ライフでの相談がおすすめです。

万が一担当者から強引に営業された場合、同社が用意している「ストップコール制度」で担当者を変更できます。

安心して相談できる体制を整えているので、気になる方は以下のボタンから公式サイトをチェックしてみてください。

| 取扱保険会社数 | 50社 最大数であり、担当者による |

|

|---|---|---|

| 店舗数 | なし 支店はあるが訪問・オンラインで対応 |

|

| 相談方法 |

|

|

参照元:保険ライフ公式サイト

保険見直し本舗-PR-

- 370以上の店舗展開

- 住宅ローンの商品も用意

- 各種シミュレーション機能が充実

保険見直し本舗は、370以上の店舗を展開している点が魅力の保険相談窓口です。

最寄りの店舗を見つけやすく「お店で相談したほうが安心する」という方に向いています。

保険見直し本舗は、住信SBIネット銀行の住宅ローンを用意しています。

住宅ローンの商品を提案できる窓口は数少ないため、借り換えや新規契約を検討している方におすすめです。

公式サイトには、教育費や住宅ローンのシミュレーションも用意しています。

まずは公式サイトのシミュレーションで試算し、疑問点が出た場合は相談予約を取ってみてください。

| 取扱保険会社数 | 50社 直営店・加盟店で取扱数が異なる |

|

|---|---|---|

| 店舗数 | 379店舗 加盟店で規模拡大を実現している |

|

| 相談方法 |

|

|

参照元:保険見直し本舗公式サイト

マネードクター-PR-

- お金に関するあらゆる相談が可能

- 上質な店舗で相談できる「マネードクタープレミア」

- 最短当日相談が可能

マネードクターは、お金に関するあらゆる相談をまとめて行える点が差別化ポイントです。

保険以外にも資産運用や相続などの相談もできるため、マネードクターを介して保険を契約すると、生涯のパートナーとしてお金の相談を任せられます。

同社は「マネードクタープレミア」と呼ばれるワンランク上の店舗を展開しています。

シックな雰囲気の店舗で相談できるので、ただの相談でも贅沢な体験になるでしょう。

マネードクタープレミアでは、予約枠があれば当日相談も可能です。

気になる方は、以下から公式サイトをチェックしてみてください。

| 取扱保険会社数 | 44社 多くの保険会社から比較できる |

|

|---|---|---|

| 店舗数 | 全国約150拠点以上(一部の支社で相談が可能) 店舗は都市部のみマネードクタープレミアが29店舗 基本的に要予約制 |

|

| 相談方法 |

|

|

参照元:マネードクター公式サイト

生命保険は必要!資産状況にあわせて用意しよう

本記事では、生命保険がいらないと言われている理由を解説しました。

「生命保険がいらない」と考えている方は、公的保険の充実度や掛け捨てになるリスクが関係しています。

個人によって生命保険の必要性は異なるので、今の資産状況やかかる生活費をチェックしながら、加入すべきか判断してみてください。

自分の判断に自信を持てない場合は、保険見直しラボなどの保険相談窓口の活用もおすすめです。

いざというときに困窮しないよう、慎重に判断しましょう。

監修者プロフィール

原 裕樹

CFP認定者/1級ファイナンシャル・プランニング技能士