これまで保険について学ぶ機会がなかった方は、当たり前ですが保険に対する知識が少ないです。

そのため、いざ生命保険を選ぼうとしても、どう選べば良いのか分からないと考えてしまうのが現状です。

実際に何の知識もないまま生命保険選びを続けてしまうと、もしかしたら選び方を間違えてしまい、本当に必要な保障を得られないまま保険選びを終えてしまうかも知れません。

そうならないためにも、保険選びの正しい知識を先に学んでから行動することをお勧めします。

このページが少しでもその助けになれれば嬉しく思います。

目次

リスクに対する適切な保険を知っておこう

人は生きていくうえで色々な不安やリスクがあり、それぞれ適切な保険が異なります。

保険選びに取り掛かる前に、まずはどのリスクに対してどの保険を選ぶべきなのかを知っておきましょう。

ケガや病気のリスク

軽いものなら入院費や通院費は問題ありませんが、深刻な病気・ケガの場合は数ヶ月~数年単位の長期治療になる可能性もあるため、貯蓄がない場合は大きな不安になることでしょう。

また、仕事を続けられないような状況になった場合は経済的に大きな問題になります。

生きていくうえで最も身近なリスクと言えます。

医療保険、がん保険、就業不能保険、傷害保険など

死亡のリスク

例えば夫が働いていて、妻が専業主婦で子育てをしている家庭の場合、夫に万が一のことがあると経済的に困る状況に陥りかねません。

一般的な経済状況の家庭の場合、貯蓄や遺族年金だけでは全てを賄うのは難しいかも知れませんので、残された遺族のために保険などで対策をしておくと安心です。

定期保険、収入保障保険、終身保険、学資保険など

事故のリスク

自動車やバイクに乗っていて人身事故や物損事故を起こした場合、多額の損害賠償が発生する可能性があります。

家計を破綻しかねないほどの賠償額になることもあるため、保険で備える必要性がかなり高いリスクと言えます。

また、最近は自転車事故による高額賠償も発生しており、状況次第では数千万円の賠償金も請求される可能性があるため、自分または家族が自転車に乗る場合の備えも必須となっています。

自動車・バイク事故…自動車保険、バイク保険

自転車事故…自転車保険 or 個人賠償責任保険

災害のリスク

確率は低いですが、地震よる損害、沿岸部にお住まいの方は津波や高潮による損害も無視できません。

さらに、最近は台風や集中豪雨による被害も多発しており、持ち家だけでなく個人の命まで脅かされる状況も増えています。

川の近くにお住まいの方や、冠水しやすい地域にお住まいの方のリスクは高いと言えます。

また、家を所有している場合は火災による損害額が大きすぎるため、保険で備えておくのがベストと言えます。

火災保険、地震保険

長生きのリスク

多くの人は長生きしたいと願うものですが、長生きするということは生活費がかかります。

また、年を取るにつれて病気になりやすくなり、体力も衰えてくるため、医療費や介護費用もかかってきます。

貯蓄が底をついてしまった・・なんて状況は出来るだけ避けたいという方は、早いうちから備えておきたいところです。

終身保険、個人年金保険

お勧めの資産運用方法

つみたてNISA、iDeCo

このように人生にはたくさんのリスクがあり、対応する保険がそれぞれで用意されています。

自分や家族が必要となる保険を間違えないよう、適切に選んでいきましょう。

また、これら全ての不安やリスクに完璧に備えようとすると数多くの保険に加入しなくてはいけなくなり、保険料が非常に高くなってしまいます。

家計を圧迫するまで保険料の割合を増やすのは本末転倒ですので、今の経済状況の中で無理のない範囲で選ぶのが良いでしょう。

出来るだけ加入しておくことをお勧めします。

一人で選ばず、知識ある人にアドバイスをもらおう

最近はインターネットの普及により、家にいながら生命保険の情報を自分で調べることができます。

また、インターネットで簡単に加入できる「ネット生保」も販売されており、保険会社のスタッフの方とチャットや電話で相談しながら加入することもできるようになっています。

昔と違い、今は生命保険の情報を簡単に調べることができ、しかも加入についてもとても簡単に出来るのが現状なのです。

それはそれで良いことには間違いないのですが、ネット上にある情報の中には良いものもあればそうでないものもあるため、自分の欲しいものとは違う情報を間違って選んでしまうこともあります。

人生という長い目で見れば、それも経験として学びになるので良いのかもしれません。

ですが、保険は決して安い買い物ではありませんので、間違った選択をしてしまうと大切なお金を失ってしまうという結果を招いてしまいます。

保険選びの失敗は金銭的なダメージが大きくなるため、避けられるなら避けた方が良いというのが個人的な意見です。

そのため、保険についての知識があまりなくて、「ちょっと自分で選ぶと失敗しそう・・」という不安を抱えている人は、もし保険に詳しい方が近くにいるのであれば是非ともアドバイスをもらい、知識を増やしてから加入を検討することをお勧めします。

近くに詳しい方がいないというのであれば、お近くの保険ショップや訪問型の保険相談サービスを利用してみて、FPの方にアドバイスをいただくのも良いと思います。

貯蓄型と掛け捨て型はどちらがよい?

生命保険には「貯蓄型」と「掛け捨て型」の2つのタイプがあります。

月々の保険料が高いのがネックだが、一定の払込期間を過ぎてから解約した場合、払った保険料以上の返戻金を貰うことも可能なのが魅力。

基本的に保障は一定期間のみ。保険料はかなり安く、死亡保険金を貯蓄型よりかなり高くできるのが魅力。

初めて保険選びをする場合、おそらく貯蓄型の方が魅力を感じることでしょう。

保障を得られて、しかも一定期間を過ぎれば払った保険料以上の返戻金を受け取ることが出来るので、良い事尽くめのように見えるからです。

そして払いっぱなしの掛け捨て型は損としか思えず、あまり魅力を感じられずに避けてしまうかも知れません。

ですが、この2つは基本的に目的や使い道が異なります。

例えば貯蓄型保険は保障と貯蓄の両方を得ることができるので、死亡保険という目的だけでなく、将来解約して子供の学費の足しにしたり老後の資金にしたりと、幅広く活用することが出来ます。

ですが、貯蓄型保険は保険料が高めなので、一般的な家庭の場合は死亡保険金をあまり高くすることができません。

大黒柱に万が一があった場合、貯蓄型保険だけでは遺族の生活費に大きなプラスにはなってくれないのです。

また、保険料払込期間中に途中で解約した場合、払い込んだ保険料より少ない返戻金となってしまうため、急な出費に対応しにくいという一面もあります。

他に資産を運用していれば良いですが、貯蓄型保険だけにまかせるのはリスクが高いと言えます。

どちらかというと、貯蓄型保険は将来の資産運用という目的の方がメインとなります。

対して掛け捨て型保険は貯蓄性はなく、払ったら払いっぱなしです。

ですが、少ない保険料で大きな保障を得られるというメリットがあるため、大黒柱の万が一に備えるにはとても役立つ保険と言えるのです。

貯蓄型保険で同じ保障を得る場合、大体10倍くらいの保険料を払う必要が出てきます(倍率は商品によって異なります)。

掛け捨て型であれば少ないお金で大きな保障が得られるため、貯蓄や資産運用に回すお金も増やすことが出来るのも嬉しいポイントです。

掛け捨て型は死亡のリスクに備えるという目的がメインとなります。

このように貯蓄型と掛け捨て型は活躍の場面が異なるため、「どちらの方が良い」と言い切ることはできません。

目的に応じて使い分けをするのがベストとなります。

例えば出費を出来るだけ抑えたいという場合は「掛け捨て型だけ」に加入するのも良いですし、貯蓄もしたいという場合は「貯蓄型だけ」または「貯蓄型+掛け捨て型」という選択をするのも良いでしょう。

死亡保険は家族の状況や価値観によって必要性が変わる

死亡保険は万が一に備えられるとして、注目度の高い保険です。それは間違いありません。

ですが、何事も状況によって異なるもので、死亡保険についても個人や家族の立場や環境によって必要性や保障額が変わってきますので、そこはしっかり把握しておきたいところです。

例えば一般的な子供がいる家庭で、奥さん(または旦那さん)が専業主婦(主夫)という場合を想定してみましょう。

もし貯金があまりない状態で稼ぎ頭に何かあった場合、遺族の生活費、そして子供の学費の捻出などが厳しい状況になってしまいかねません。

この場合での死亡保険の必要性も保障額もかなり高いと言えます。

次に独身の方の場合を想定しますと、一般的な子供がいる家庭に比べて責任を果たす対象が少ないです。

一応、自分に万が一があった場合の葬式代の分くらいを保険または貯蓄で用意しておいた方が良いですが、想定する保障額については一般的な子供がいる家庭よりも低くなります。

また、最近は共働きの世帯が増えてきています。

この場合は夫婦両方の収入が期待できるため、もし両方とも十分な収入を得ている家庭であれば、片方が専業主婦(主夫)の家庭よりは必要となる保障額は低くなるでしょう。

ただし、

子供が大学進学を希望するなら叶えさせたい

生活水準は出来るだけ落としたくない

片方(または両方)の収入が低い

今は子供がいないけど、子供が出来たら片方は仕事を辞める予定

などの場合であれば、必要となる保障額は片働き夫婦と同じくらい高くなることもあります。

このように、家庭の状況や価値観によって必要性も保障額も変わってくるので、必要に応じて柔軟に対応していくことが大切となります。

複数の保険商品と比較をしてから決めよう

死亡保険の一つである収入保障保険だけを取ってみても、10社以上の保険会社から販売されています。

「万が一の時に保険金を受け取れる」という収入保障保険の基本的な保障部分はどの会社でも変わらないため、どれも同じように思えてしまいますが、各社でそれぞれ用意している特約が違いますし、保険料も微妙に異なります。

そのため、自分の希望する条件で各社の保険料を前もって比較しておくことで、最もリーズナブルな保険商品を選べることに繋がるのです。

この比較をしなかった場合、例えばA社よりB社の方が月々200円安い保険料になるのに、A社の方を良いと思い込んで加入してしまった・・ということも起こりえます。

月々200円とはいえ、30年間保険料を払った場合は72,000円の差になります。かなり大きな違いですよね。

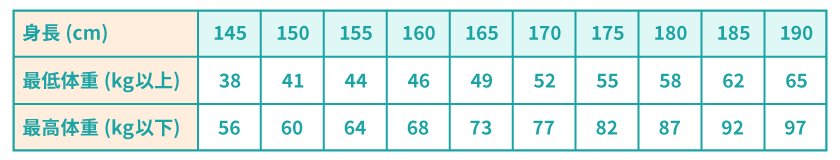

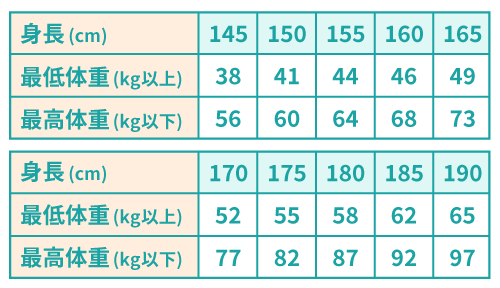

また、保険の中には「タバコを吸わず、血圧が正常で、肥満ではない」という、いわゆる健康体の方の保険料を安くするような「健康・非喫煙者割引」を実施している商品もあります。

もし自分が健康体だった場合、健康・非喫煙者割引を用意している保険商品を選んだなら良いですが、そうでない商品(割引条件を満たさない人向けの、割引が元々用意されていない商品)を選んでしまった場合、余計な保険料をずっと支払うことになります。

このようなことにならないよう、少し面倒ではありますが、やはり生命保険選びにおいて複数の保険商品を比較してから決めることが失敗を防ぐ一つの方法と言えます。

公的保障を把握した上で保険を選ぼう

生命保険を選ぶ上で、必ず知っておきたいのが「公的保障」の存在です。

日本では公的保障がとてもしっかりしており、死亡や障害状態になった場合に金銭的な面でとても助けになってくれるのです。

生命保険を検討する際、この公的保障の存在を知っておくことで適切な保障内容と保険料を選べることに繋がりますので、保険選びの前に是非ともチェックしておくことをお勧めします。

ここでは生命保険を選ぶ際に特に知っておいて欲しい4つの公的保障について簡単に解説します。

傷病手当金

日本では会社員や公務員の方は「健康保険」に、自営業の方は「国民健康保険」に加入することになっています。

これは医療費の自己負担額が3割(年齢により異なる)になることでご存じの方も多いですが、会社員や公務員の方が入る健康保険については傷病手当金という制度が用意されており、ケガや病気で会社を休んだ時の大きな助けになってくれます。

給料の2/3にあたる傷病手当金を最長1年6ヶ月にわたり、受け取ることが出来る。

この制度により、例えば給料が30万円の会社員や公務員の方がケガや病気で長期間会社を休んだ場合、毎月20万円の手当金を受け取れるようになっています(実際の計算式はもっと細かいので、金額は少し前後します)。

そのため、就業不能保険への加入を検討する場合、この制度のこともよく理解したうえで保険金額を決めていくと良いでしょう。

ただし、自営業の場合は残念ながら傷病手当金はありませんので、働けなくなった時のために対策を取る必要性が高くなります。

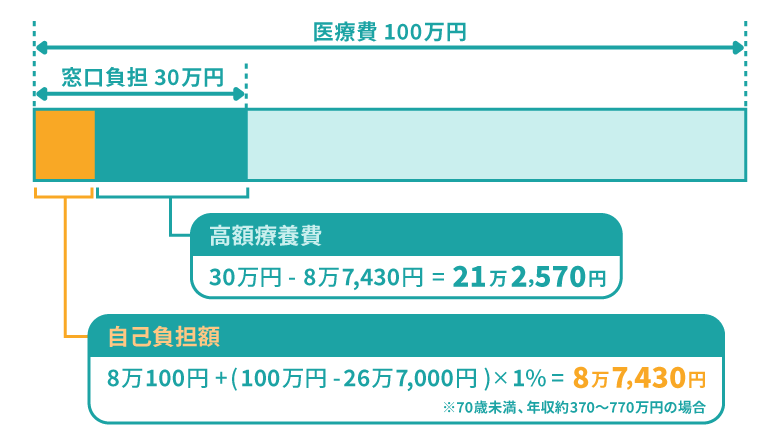

高額療養費制度

健康保険に加入している方は「高額療養費制度」も利用できますので、この制度についても是非知っておいてください。

こちらは会社員や公務員だけでなく、自営業の方も対象になっています。

この高額療養費制度のおかげで、医療費の自己負担額を大きく減らしてくれます。

例えば大きな病気やケガをして、手術や入院・通院をして1ヶ月に100万円の医療費がかかってしまう場合、3割負担の30万円が自己負担になるのかと思いきや、高額療養費制度のおかげで自己負担額が8万7,430円で済むようになっているのです。

ただし、この制度はあくまでも1ヶ月単位での話なので、長期に渡って治療が続く場合は毎月8万円~9万円(4回目以降は多数該当となり、44,400円が上限)がかかるため、入院が長引けば当然自己負担額も相応に高くなっていきます。

その点はご注意ください。

医療保険やがん保険を検討する際は、この高額療養費制度の存在も考慮したうえで決めると良いでしょう。

障害年金

病気やケガで障害等級3級以上の障害を負ってしまった場合に支給されるのが「障害年金」です。

障害年金はどの年金保険料を払っているかで、保障の範囲が異なります。

自営業の方は国民年金保険料を払っているので、障害等級1級~2級になった時に障害基礎年金のみを受け取れます。

専業主婦の方もこちらに当てはまります。

会社員や公務員の方は厚生年金保険料を払っているので、障害等級1級~2級になった時に障害基礎年金+障害厚生年金を、障害等級3級になった時に障害厚生年金のみを受け取れます。

この障害年金は

子供の人数(18歳になる年度の3月31日を経過していない子)

国民年金加入者か、厚生年金加入者か

によって受給額が大きく異なりますが、子供がいるご家庭で、障害等級2級以上であれば、100万円~200万円くらい支給されることが期待できます。

稼ぎ頭が何らかの事故や病気で障害状態になってしまった場合に大きな助けになってくれるため、この障害年金の存在は是非知っておいてください。

遺族年金

国民年金加入者や厚生年金加入者が亡くなった時に、遺族に支給されるのが「遺族年金」です。

障害年金と同じく、遺族年金もどの年金保険料を払っているかで、保障の範囲が異なります。

自営業の方は国民年金保険料を払っているので、この方が亡くなった場合は遺族は遺族基礎年金のみを受け取ることが出来ます。

専業主婦の方が亡くなった場合も同じです。

会社員や公務員の方は厚生年金保険料を払っているので、この方が亡くなった場合は遺族は遺族基礎年金+遺族厚生年金を受け取ることが出来ます。

基本的に、遺族基礎年金は子供の数、そして遺族厚生年金は平均標準報酬額(給与と賞与の平均)によって受給額が変わってきます。

例を挙げると、子供(18歳になる年度の3月31日を経過していない子)が2人いる場合は、遺族基礎年金を120万円くらい受け取ることが出来ます。

ちなみに子供が18歳を過ぎた場合は遺族基礎年金を受け取ることが出来なくなります(代わりに寡婦年金という制度がありますが、ここでは割愛)。

そして、仮に会社員で平均標準報酬額が35万円の夫が亡くなった場合、遺族厚生年金として約50万円を受給することが出来ます。

子供が2人いる家庭の場合、自営業だと遺族基礎年金の120万円くらいを、会社員・公務員だと遺族基礎年金+遺族厚生年金の170万円くらいを受給できることになるのです。

死亡保険の保険金額を決める際はこの遺族年金のことも考慮することで、最適な保険金額と保険料を選ぶことが出来るようになるかと思います。

まとめ

今回は生命保険選びで失敗しないために、押さえておくべき6つのコツを解説してきました。

生命保険を選ぶことはそれほど簡単なことではありませんが、押さえるべきコツを知っておくことで、間違った選び方を避けるようになるのではないかと思います。

また、保険について学ぶことも確かに大切ですが、周りに知識ある人がいるなら是非アドバイスを求めてみてはどうかと思います。

両方をバランスよく得ることで、良い生命保険に巡り合える可能性が高くなることでしょう。

もし周りに保険に詳しい人がいない場合は、お近くの保険ショップ、または訪問型の保険相談サービスなどの活用も検討してみてはどうかと思います。