病気やケガで長期間働けなくなった場合にお役立ちの就業不能保険ですが、どのように選べば良いのか分からないという方も少なくないと思います。

そのような方に向けて、このページでは給付金額をいくらにするべきか、保険期間はいつまでにするか、精神疾患の保障はあった方が良いのか?などを解説していきます。

就業不能保険に興味があるけど、どうやって選べば良いのか分からないという方は是非チェックしてみてください。

給付金額をいくらにするか

病気やケガで働けなくなった場合の月々の給付金額は自分で選ぶことが出来ます。

基本的には月額5万円~50万円の間から5万円単位で選ぶことが出来ますが、職業・年収によって上限額が異なる場合もあります。

では、この給付金額をいくらで契約するべきなのでしょうか。

考え方は色々あるかと思いますが、ここでは保険選びの基本である「不足するであろう部分を保険で備える」という考え方を軸に解説させていただきます。

会社員の場合

例えば一般的な会社員の4人家族(夫、妻、子供2人)で、夫の手取りが35万円、妻が専業主婦、子供は2人とも小学生という家庭を想定したとします。

この手取り35万円の給料で家計が毎月ギリギリだった場合、一家の大黒柱である夫が病気やケガで働けなくなったとしたら、家計は一気に大ピンチに陥ってしまいます。

ただし、日本は公的保障がとても手厚く、働けなくなった時の保障として「傷病手当金」と「障害年金」が用意されています。

この2つの公的保障のうち、働けなくなった当初にお世話になるのは傷病手当金になります。

傷病手当金は働けなくなった時から1年6ヶ月もの間、これまでの給料の大体2/3を支給してくれるという制度ですので、これを基準に考えていきます。

まず、これまで35万円の給料だったので、35万円×2/3=23.3万円の傷病手当金を毎月貰えるということになります。

これは非常にありがたいところではありますが、35万円でギリギリの生活だったのが23.3万円になったため、毎月11.7万円が足りなくなってしまいます。

この足りない分を給付金額にするのが、分かりやすくて良いのではないかと思います。

この場合、毎月11.7万円が足りなくなってしまいます。

就業不能保険は5万円単位で選ぶパターンが多いので、生活水準を下げた場合を想定して10万円、余裕を持つなら15万円くらいにしておくのが良いのではないかと思われます。

ちなみに重度の障害状態と認定された場合、会社員であれば1年6ヶ月後からは「障害厚生年金」と「障害基礎年金」が支給されるようになります。

この障害年金は障害状態や子供の有無で受給額が変わりますが、上記の条件だと障害等級2級以上の場合で年間で200万円~240万円程度が受給できることが予想されます。

このことを考慮に入れても、やはり給付金額は月々10万円~15万円くらいにしておくのが良いのではないでしょうか。

自営業の場合

お次は自営業の場合を解説します。

一般的な自営業の4人家族(夫、妻、子供2人)で、夫の手取りが35万円、妻が専業主婦、子供は2人とも小学生、家計は毎月ギリギリという家庭を想定したとします。

状況は会社員の時と同じにしています。

ここで夫が病気やケガで働けなくなった場合、傷病手当金が貰える・・と思うかもしれませんが、実は自営業の場合は傷病手当金は貰うことが出来ないのです。

そのため、手取りの35万円がそのまま不足分となってしまいます。

貯蓄がたくさんあれば保険に加入する必要は無いですが、一般家庭の場合はそこまで貯蓄があるとは考えられません。

また、給付金額を35万円にすると月々の保険料もかなり高くなってしまうため、これも家計にとっては大きなダメージとなってしまいます。

そのため、自営業の夫が働けなくなった場合は、大幅なライフプランの見直しが必要になるかと思います。

現状でどこまで生活水準を下げられるかはその家庭次第になってしまいますが、給付金額としては15万円~20万円、家庭によってはそれ以上が必要になるのではないでしょうか。

また、自営業の場合でも障害等級2級以上なら1年6ヶ月後から障害基礎年金がもらえるため、かなり家計の足しになってくれます。

障害厚生年金は支給されませんので会社員よりは受給額は減りますが、子供2人がいる場合は年間122万円~142万円程度を受け取ることができますので、この分も考慮して就業不能保険の給付金額を決めていくのが良いでしょう。

保険期間はいつまでにするか

就業不能保険は保険期間が50歳~70歳までの間で、5歳刻みで選択できるパターンが多いです。

例えば60歳満了にした場合、働けない状態が続いていたとしても60歳で保障は終了となる。

この保険期間をいつまでにするかで迷う方も少なくありませんが、基本的にはご自身(ご家族)の目的や状況に合わせて選ぶと良いでしょう。

例えば、年金を貰いだすまでは経済的に安定が欲しいから、仕事を退職するまでの保障が欲しいという方もいるかと思います。

そのような場合は65歳満了にしておくのが安心と言えます。

または子供が独立すれば経済的に何とかなるから、それまでの保障が欲しいという方もいることでしょう。

共働きだったり、そもそも貯蓄があったり、田舎で悠々自適な生活をしたい、など色々な理由があるかと思いますが、そのような場合は子供が独立する予定の年齢(18歳~22歳あたり)を目途に保険期間を設定しておくのが良いかと思います。

精神疾患の保障はあり?なし?

就業不能保険はうつ病などの精神疾患を保障の対象とするものと、対象としないものに分かれています。

現代社会において、うつ病などの気分障害になってしまう方は増加していると言われています。

これまでは元気だったのに、突然うつ病になって学校や仕事を休んでいる・・という方が周りにいるという人も少なくないのではないでしょうか。

また、うつ病や統合失調症などのストレス性疾患の場合、入院・療養が長期間に渡るケースが多いです。

厚生労働省の「平成29年患者調査の概況」によると、うつ病は平均113.9日、統合失調症は平均531.8日の入院日数という調査結果が出ています。

がん(悪性新生物)の平均入院日数が17.1日ということですので、身体的な病気と比べても精神疾患の方がかなり長く入院する可能性があることが分かります。

このことを考慮すると、就業不能保険には精神疾患の保障があった方がより安心できると言えるでしょう。

ただし、精神疾患の保障があったとしても、その保障は万全とは言えません。

保険期間を通じて通算で〇〇回までといったように支払限度回数が決まっていたり、精神疾患の保障を含めないプランよりも保険料が高かったりします。

そのため、保険料を抑えたかったり、メンタルが強いから身体的な保障だけで大丈夫だという場合は、精神疾患の保障がないものでも良いかと思います。

逆にストレスに弱いという自覚がある場合は、精神疾患の保障がある方が良いでしょう。

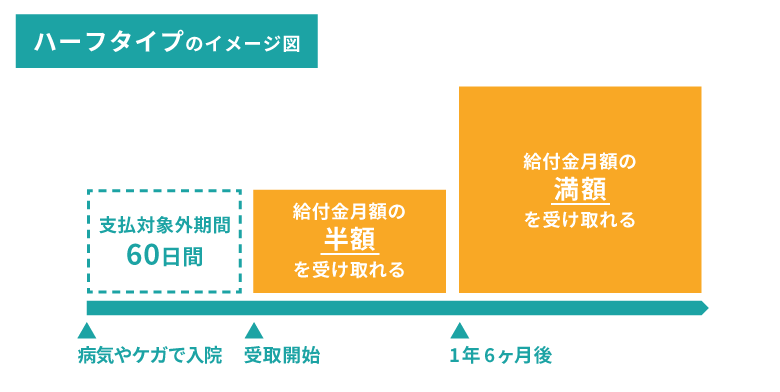

会社員の方はハーフタイプも検討しよう

すでに解説済みですが、会社員の方は病気やケガで働けなくなった時から最長で1年6ヶ月間、傷病手当金を受け取ることが出来ます。

傷病手当金は給料の2/3を受け取ることが出来るため、1年6ヶ月間は家計にとって大きな助けになってくれるはずです。

一応、1年6ヶ月後からは障害年金がありますが、かなり重度の障害認定(障害等級3級以上)がされていないと受け取ることが出来ません。

そのため、確実に貰える傷病手当金を基準に考えた場合、会社員の方は1年6ヶ月間は生活費の不足額は少なく、それ以降は不足分は増えるということになります。

そんな会社員の方向けのプランとして「ハーフタイプ」を用意している会社もあります。

1年6ヶ月までは給付金月額を半額に抑えて、保険料を安くするという仕組みになっています。

傷病手当金を考慮してコストパフォーマンスを良くしているプランですので、会社員の方はハーフタイプも是非検討してみてください。

まとめ

今回は就業不能保険の選び方について解説してきました。

会社員と自営業との公的保障の違い、各家庭の生活費、その人のストレス耐性の強さ、などによって答えが変わってきますので、ご自身と家庭の状況などをよく把握し、後悔のない就業不能保険選びをしていただけたらと思います。