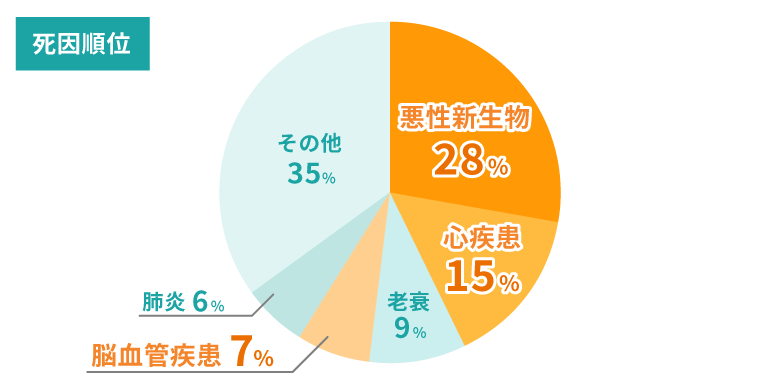

日本人の病気での死因原因のトップ3を占めているのが、がん(悪性新生物)、心疾患、脳血管疾患の3つです。

死因原因の約半数を占めています。

この3つの疾病に備える保険が三大疾病保険(特定疾病保険)です。

病気で所定の状態になった場合に給付金や一時金を、死亡・高度障害時には保険金が受け取れるとして、幅広くリスクに備えたい方に特に注目度の高い保険商品となっています。

このページではそんな三大疾病保険の中身や選び方について簡単に解説していますので、これから加入を検討される方は是非チェックしていただけたらと思います。

三大疾病について

<

がん、心疾患、脳血管疾患は病気での死因ワースト3を占めており、私たち日本人が特に気を付けるべき病気として認識されています。

実際にどのくらいの割合なのかというと、実に日本人の死因の5割を占めているという高さなのです。

以下の円グラフをご覧ください。

※参考:令和2年(2020)人口動態統計(確定数)の概況|厚生労働省

老衰が3位に入っていますが、病気とは違うため、実質的に病気での死因のワースト3はがん(悪性新生物)、心疾患、脳血管疾患ということになります。

この3つで死因全体の50.1%となっています。

2人に1人はこの3つの病気のどれかが死因になるということです。

ちなみに、三大疾病とは正確には以下の3つの病気を指しています。

急性心筋梗塞

脳卒中(脳梗塞、脳内出血、くも膜下出血)

三大疾病保険ではこの3つが対象となっていることが多いです。

また、病気の範囲としては「心疾患 > 急性心筋梗塞」「脳血管疾患 > 脳卒中」となっています。

三大疾病保険(特定疾病保険)はこんな保険

三大疾病保険とは、がん、急性心筋梗塞、脳卒中に罹って所定の状態になった場合に一時金を、死亡・高度障害状態になった場合に保険金を受け取れるという保険です。

一時金や保険金を年金受け取りにできるものもあります。

さらに解約時には解約返戻金が支払われるため、貯蓄性を求めることができるのも大きな特徴です(解約返戻金がないプランもあります)。

病気の保障だけでなく、死亡保障や貯蓄性も付いているため、万が一の備えとしては手厚くなっている保険と言えます。

保障の範囲は保険会社によって異なり、急性心筋梗塞ではなく心疾患全体、脳卒中ではなく脳血管疾患全体など、範囲が広くなっている商品もあります。

また、三大疾病ではなく七大疾病(がん、急性心筋梗塞、脳卒中、慢性腎不全、肝硬変、高血圧性疾患、糖尿病)が保障の範囲となっている商品もあります。

支払い条件について

三大疾病になったからといって、無条件で一時金を受け取れるわけではありません。

支払事由は保険会社によって異なりますが、一般的には以下の表のようになっているところが多いです。

| がん | がん(悪性新生物)と診断確定された場合。 ※ただし、保険に加入してから90日間は免責期間となり、この間にがんになっても保険金の支払い対象外となる商品が多い。 |

| 急性心筋梗塞 | ・60日以上の労働の制限を必要とする状態が継続したと医師によって診断されたとき。 ・または約款所定の手術を受けたとき。 |

| 脳卒中 | ・60日以上の言語障害、運動失調、麻痺等の神経学的後遺症が継続したと医師によって診断されたとき。 ・または約款所定の手術を受けたとき。 |

がんに関しては加入してから90日以降であれば診断確定のみで一時金を受け取れる場合が多いですが、急性心筋梗塞と脳卒中に関してはいわゆる「60日ルール」が設けられていることが多いため、病気になったら誰もが一時金を受け取れるという訳ではない点は覚えておきたいところです。

三大疾病保険(特定疾病保険)の選び方

三大疾病保険(特定疾病保険)は保険会社により、保障内容が違っています。

ここからは選ぶ際のポイントを具体的に解説していきますので、保険選びの基準が分からないという方は参考にしてみてください。

一時金はいくらにするべきか

三大疾病保険ではがん(悪性新生物)、急性心筋梗塞、脳卒中で所定の状態になった時に一時金を受け取れますが、この一時金はいくらくらいにしておくのが良いのでしょうか?

これを知るために、まずは三大疾病の入院日数や入院費などを見てみましょう。

三大疾病の平均入院日数は以下の表のようになっています。

| 悪性新生物 | 17.1日 |

| 心疾患 | 19.3日 |

| 脳血管疾患 | 78.2日 |

そして医療費ですが、1入院あたりの費用はこのようになっています。

| 1入院費用 | 3割負担分 | |

| 胃の悪性新生物 | 約95万円 | 約29万円 |

| 急性心筋梗塞 | 約178万円 | 約53万円 |

| 脳梗塞 | 約154万円 | 約46万円 |

公的医療保険で3割負担になった場合でも、大体30万円~50万円くらいかかることが分かります。

ただ、日本には「高額療養費制度」というとても優れた制度があり、このおかげで自己負担額を大幅に減らせることができるようになっています。

この高額療養費制度のおかげで、例えば治療費が100万円かかった場合でも、1ヶ月の自己負担額は8万7,430円で済むようになっているのです。

ただし、高額療養費制度は1ヶ月単位の限度額となっているので、治療が2ヶ月以上の長期に渡る場合は、その月ごとに支払う必要があります。

一応4回目以降は多数該当となり、44,400円が上限となるため、自己負担額は抑えることができますが、年単位での長期治療の場合は数十万円の出費となってしまいます。

上で紹介している平均入院日数を見るとそれほど長く治療がかかるケースはあまりないでしょうが、重症化した場合を想定するなら、年単位の長期治療も視野に入れておく必要があります。

また、治療費のほかにも「入院・通院・またはお見舞いの交通費」「入院中の食事代」「差額ベッド代」などの支出があったり、仕事を長期で休んだ場合の収入減も痛いです。

それらを考慮すると、一時金として100万円くらいあるとかなり安心できるラインに達するのではないかと思います。

ただ、これはあくまでも重症化して長期入院する場合を想定したシミュレーションに過ぎませんので、もっと保険料を安くしたい場合は50万円にするという選択もあります。

また、万が一の死亡保障、そして解約返戻金を老後資金として期待するような場合は、200万円~300万円にするのも良いでしょう。

ここは各家庭の状況により必要額は変わってくると思います。

三大疾病か、七大疾病か

三大疾病保険は特定疾病保険とも呼ばれており、基本的には3つの疾病(がん、急性心筋梗塞、脳卒中)を保障する保険ですが、中には七大疾病(三大疾病+慢性腎不全、肝硬変、高血圧性疾患、糖尿病)を保障する保険もあります。

三大疾病保険の方は保障が3疾病に絞られていますが、一時金の金額が高く、死亡保障もついており、解約返戻金も用意されています。

そのため、死因の半数を占める3疾病に備えられれば十分と考えて、死亡保障や貯蓄性についても一つの商品で求めたいと考える場合は三大疾病保険の方に魅力を感じるでしょう。

対して七大疾病を保障する特定疾病保険は7つの疾病を保障し、さらに一時金も1年に1回限度で複数回受け取ることができる場合が多いですが、一度に受け取れる金額は三大疾病保険よりは少なく、死亡保障や解約返戻金は付いていません。

そのため、「三大疾病より保障範囲が広い方が良くて、死亡保障や貯蓄については別で用意するから問題ない」という場合はこちらの方が向いているかと考えられます。

悪性新生物のみか、または上皮内新生物の保障も含めるか

三大疾病保険は基本的にがんについては悪性新生物が対象となっていますが、中には上皮内新生物についても保障の対象となっている商品もあります。

上皮内新生物のうちに手術で取り除くことで、再発や転移のリスクはかなり低くなると考えられている。

上皮内新生物については主契約の一時金の10%程度しか受け取れなかったりしますが、普通に考えて無いよりはあった方が良いのは間違いありません。

ただし、保険というものは「大きな出費やリスクに備えること」が本質と言えるので、手術することで完治が期待できる上皮内新生物はリスクが低いと考えられ、もし付いていなくても大きな問題とはならない保障とも言えます。

そのため、もしも三大疾病保険を選ぶ際に、少しでも保険料が安い方を選びたかったり、または大きな魅力を感じている保険が見つかった場合、上皮内新生物の有無についてはそれほど気にしなくても良いでしょう。

付いてたらラッキーくらいの気持ちで問題ないと思います。

三大疾病の保障範囲の違いに注意

基本的に三大疾病の保障範囲は「がん、急性心筋梗塞、脳卒中」となっていますが、一部の保険(七大疾病を保障する特定疾病保険など)では急性心筋梗塞よりさらに幅広い心疾患全般、脳卒中よりさらに幅広い脳血管疾患全般が範囲になっているものもあります。

当然ですが保障の範囲が広い方が良いのは間違いありませんので、これだけを見ると三大疾病保険の魅力は低くなってしまいがちですが、先ほども解説した通り三大疾病保険は死亡保障や解約返戻金が付いていますので、一概に範囲の広さだけで選ぶことは難しくなっています。

保障範囲の広さを求めるなら七大疾病を保障する保険、死亡保障や貯蓄性も一緒に求める場合は三大疾病保険・・という風に、目的によって柔軟に選ぶ必要があります。

定期型か、終身型か

三大疾病保険は保障期間が異なる「定期型」と「終身型」の2つのタイプが用意されていることが多いです。

期間が満了すると更新か終了かを選べるが、更新ごとに保険料が高くなる。

また、解約返戻金が付いていない商品もあり、その場合は保険料はかなり安い。

保険料は契約時のままずっと変わらないが、基本的に解約返戻金があるので、保険料は高めになっている。

定期型は一定期間を保障するという性質から、子供が独立するまで、または会社を定年になるまでなど、保障を手厚くしたい期間のみ利用するといった使い方が向いています。

また、定期型だと解約返戻金が付いていないものも選べるため、保険料をかなり安くすることが出来ます。

安い保険料で一定期間のみ三大疾病に備えたいという方は定期型がお勧めです。

終身型は最後まで保障してくれるという点と、資産運用(解約返戻金)も同時に出来るという点が魅力的ですが、定期型と比べると保険料はかなり高くなってしまいます。

ただ、保障も手厚いし解約返戻金もあるため、医療保障+死亡保障+資産運用を一つで任せたい場合は終身型がお勧めとなります。